记者 胡群 2024年上半年,浦发银行实现了净利润正增长,也赢得了资本市场的青睐。截至9月5日,该行股价年内涨幅近30%。

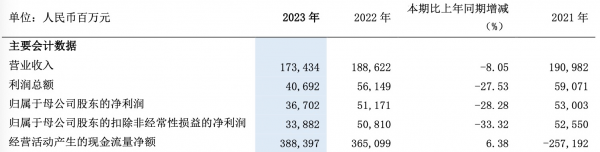

经过2021年至2023年连续三年的营业收入、利润总额和净利润下滑后,浦发银行在2024年上半年实现了业绩复苏。

浦发银行2021—2023年部分经营数据:

来源:浦发银行财报

2024年上半年,浦发银行营业收入为882.48亿元,剔除上年同期出售上投摩根股权一次性因素影响后,营业收入同比增加12.59亿元,增长1.45%;实现利润总额301.70亿元,同比增长13.56%;实现归属于母公司股东的净利润则为269.88亿元,同比增长16.64%。

关于经营效益改善的原因,浦发银行在2024年半年报中总结了五个关键因素:

一是资产负债表管理:根据“前瞻、高效、主动、韧性”的原则,加强了资产负债表的管理,实现了净息差企稳,母公司口径的净息差相较于第一季度上升了2个基点。

二是信贷投放增加:持续加大信贷投放力度,上半年内集团信贷净增量创下同期历史新高,达到2972亿元。这一增量有助于提升抵御市场利率下行的能力。

三是负债结构优化:负债结构得到持续调整和优化,结算性存款的占比提高。同时,付息率的管控也取得了成效,母公司口径的人民币一般存款付息率同比下降17个基点,其中公司客户和零售客户的存款付息率分别下降了21个基点和9个基点。

四是投资交易机遇把握:主动把握投资和交易的机会,积极增加投资收益。集团其他非利息收入(不含手续费)达到179.20亿元,同比增加了10.80亿元,增长了6.41%。

五是成本控制与效率提升:通过精细化和精益化管理,实现了成本的降低和效率的提升。上半年,集团的业务及管理费用同比下降了3.22%。

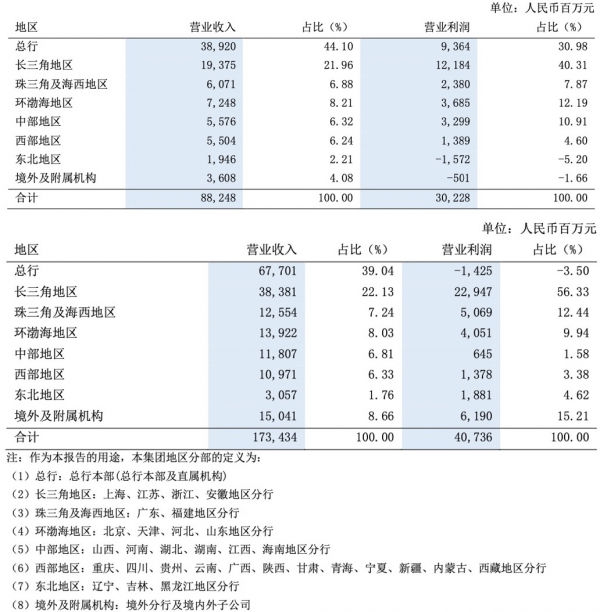

记者发现,2024年上半年,浦发银行总行经营效益显著提升,总行的营业利润贡献度从2023年的-3.50%上升到2024年上半年的30.98%。

浦发银行营业收入地区分部的情况:

来源:浦发银行财报 上表数据来自2024年中报,下表数据来自2023年年报

除总行外,浦发银行的营业利润贡献度在不同地区也有所变化。其中,长三角地区的营业利润贡献度为40.31%,是该行营业利润的重要来源;珠三角及海西地区、东北地区、境外及附属机构的营业利润贡献度为7.87%、-5.20%、-1.66%,出现下降;环渤海地区、中部地区、西部地区的营业利润贡献度分别为12.19%、10.91%、4.60%,均呈现出正向增长。

提升总行引领力

浦发银行实行一级法人体制,采用总分行制。截至2024年6月末,浦发银行已在31个省、自治区及直辖市以及香港、新加坡、伦敦开设了42家一级分行,共1750家分支机构。其中,总行(包括信用卡中心)资产规模48538.54亿元,营业收入居于全行首位,营业利润仅次于长三角地区。

来源:浦发银行2024年中报

在营业收入占比并未大幅变动的前提下,浦发银行总行为何在短短半年内营业利润从-3.50%上升到30.98%?

浦发银行管理层在2024年半年度业绩说明会上表示,自从年初以来,浦发银行对总行本部的组织架构进行了优化。在保持总行本部部门总数不增加的前提下,对内部结构进行了调整,具体包括强化了一线业务条线的部门,并对综合性部门进行了进一步重组。这些变动旨在将更多资源和人力投入到市场拓展活动中。例如,针对总分行服务的战略客户群体,特别是集团型战略客户,这些客户对银行的金融需求复杂多样,浦发银行实施了“综合化经营”的策略。这一策略的核心是深入挖掘这类企业的内在需求及其上下游产业链的机会,从而尽可能多地整合并提供浦发银行集团旗下的多元化产品和服务。通过这种方式,实现与其深度合作,最终提升银行的整体收益水平。

据浦发银行管理层介绍,为了更好地服务于战略客户群体,该行还建立了由总行领导牵头的首席客户经理制度,以增强与客户的端到端直达能力。由于总行直接服务这些客户,其敏捷性、专业性和综合化服务能力更为突出。上半年,这些总行级战略客户的资产管理余额日均值已突破万亿元,对公贷款余额也超过了7600亿元。对于分行级战略客户,管理层设定了一个普遍性的要求。在策略方面,管理层希望分行级的战略客户能够与其提供的服务相匹配。无论是在融资、结算还是代理类业务中,浦发银行都力求成为这些客户的主力银行或至少是主要合作银行之一。

毕马威在《2024年中国银行业调查报告》中表示,强总行和专业化建设是银行突破业务发展瓶颈的必然选择,也是银行优化和升级资源配置的重要方向。银行需转变经营理念,其中总行业务部门应从只做指标拆解和业绩督导的“经营红绿灯”,转型成为带领分支行攻坚克难的“司令部”。

深耕长三角、珠三角

作为一家总部位于上海的全国性股份制银行,长三角地区对浦发银行而言,无疑是其业务发展的核心区域,具有至关重要的战略地位。

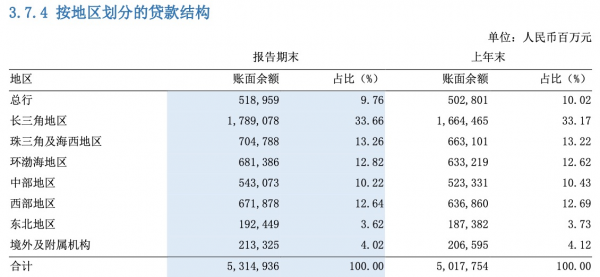

截至2024年6月末,浦发银行在长三角地区的贷款余额达到了17890.78亿元,占全行贷款余额的33.66%,相比上年末的33.17%有所提升。

浦发银行党委副书记、副行长、董事会秘书谢伟在业绩发布会上指出,浦发银行虽然总部位于上海,但其业务覆盖面扩展至整个长三角地区。

谢伟表示,为了加强长三角区域内的协作和一体化发展,浦发银行已经实施了一系列组织结构上的创新改革措施。这包括成立了专门负责长三角一体化的委员会,并在今年4月特别增设了长三角一体化管理办公室。这些机构的成立是为了更有效地推进区域内重要项目的实施,并提供更加完善的跨区域客户服务。通过这些措施,浦发银行展现了其对于区域经济一体化的承诺和支持。

截至2024年6月末,浦发银行在长三角地区的贷款余额达到了1.79万亿元,较去年末增长1246亿元,增长率为7.49%,在股份制银行中位居首位。尽管贷款余额的增长表现强劲,但浦发银行在长三角地区的营业收入占全行的比例为21.96%,较去年末的22.13%略有下降,营业利润占比也从去年末的56.33%下降至40.13%。

谢伟表示,浦发银行将继续推进长三角区域策略,结合数智化战略精耕细作,打破传统银行的约束,实现区域一体化发展,并加强与产业方的合作,以突出浦发银行的特色和差异化优势,进一步强化在长三角地区的竞争优势。

浦发银行上半年在珠三角及海西地区的营业收入占比和营业利润占比有所下降。具体来看,营业收入占比从上年同期的7.24%略微下降至6.88%,营业利润占比则从12.44%降至7.87%。

中报显示,该行在珠三角及海西地区布局了广州、深圳、福州和厦门4家分行,共有221家分支机构。具体来看,广州分行和深圳分行分别拥有93家和62家分支机构,福州分行和厦门分行分别拥有51家和15家分支机构。这一布局显示了粤港澳大湾区在珠三角及海西地区的业务中占据了核心地位。

截至2024年6月末,浦发银行在珠三角及海西地区的贷款余额达到了7047.88亿元。其中,粤港澳地区的贷款余额为6810.13亿元,占珠三角及海西地区总贷款余额的96.63%。

环渤海和中西部地区复兴

今年上半年,浦发银行在环渤海地区和中西部地区的营业利润表现出积极的趋势。其中,该行环渤海地区的营业利润占比从9.94%上升到12.19%;中部地区的营业利润占比实现显著增长,从1.58%上升至10.19%;西部地区的营业利润占比也有所提升,从3.38%上升到4.60%。

这些数据反映出浦发银行在这些区域的盈利能力得到了增强,特别是中部地区营业利润的增长尤为突出,几乎增长了近7倍。

中报显示,浦发银行在京津冀地区聚焦战略性新兴产业、先进制造业、节能环保等领域,大力支持雄安新区和环首都经济圈建设,紧密对接非首都功能疏解、产业转型升级、区域产业批量转移的国家级园区建设。截至2024年6月末,浦发银行在京津冀地区贷款余额为4896.45 亿元,较上年末增加296.20亿元,增长6.44%。

浦发银行在环渤海地区的分支机构主要包括北京、天津、济南、青岛、石家庄以及河北雄安的6家分行。在这些分行中,除了济南分行和青岛分行之外,其他4家分行都位于京津冀地区。根据中报数据,浦发银行在环渤海地区的贷款余额达到了6813.86亿元,而京津冀地区的贷款余额占据了环渤海地区贷款总额的71.86%。

浦发银行在中西部地区的分支机构主要分布在山西、河南、湖北、湖南、江西、海南,以及重庆、四川、贵州、云南、广西、陕西、甘肃、青海、宁夏、 新疆、内蒙古、西藏等地。

浦发银行管理层在业绩发布会上表示,在中国地图上,如果将胡焕庸线视为“弓弦”,沿海经济发达地区如珠三角、长三角及京津冀等视为“弓背”,长江经济带则可视为“箭”,而长三角经济带中的浦发银行就像是箭镞。浦发银行正在践行数智化战略,聚焦于科技金融、供应链金融、普惠金融、跨境金融、财资金融“五大赛道”,以支持上海“五个中心”的建设。浦发银行希望通过自身的努力,成为一支促进新质生产力发展的金融“穿云之箭”。

京公网安备 11010802028547号

京公网安备 11010802028547号